摘要:4月铜价一改3月下跌势头,震荡上行。铝、镍的上涨及空调产销两旺是推动行情发展的主要动力。5月宏观有望改善,一方面定向降准实施后将缓冲流动性偏紧的状态;另一方面,增值税率下调将带动工业生产回升。供应端,废铜进口增速继续下滑,近期罢工风险持续发酵,引发市场偏紧预期;需求端,夏季空调产量将继续保持快速增长,新能源电网投入保持增长势头。因此,宏观及供需矛盾有利于铜价在5月走出震荡上涨的行情。

操作策略

1.对于短线套利者,可在400点附近做空基差,等待基差修复至均值200附近。

2.对于中线布局者可在回调充分时做多沪铜1807主力合约,入场价位控制在51000附近,止损48500附近,止盈54500附近。

一、行情回顾

4月铜价走出单边上涨行情,基本修复3月份的跌幅。月初铜价在经过连续1个月的下跌后迎来了反弹行情,此时铜库存也开始去化,下游企业开工回升;到了中旬LME铜库存小幅增长,对价格形成压制,但是受到废铜进口限制的影响,国内价格仍有较强支撑;中下旬,铝、镍的上涨带动铜价直线上涨突破52500点,短线走强。5月份是消费的旺季,预计价格仍将偏强运行。

图表 1:沪铜指数日K线走势图

数据来源:文华财经、恒泰期货研究所

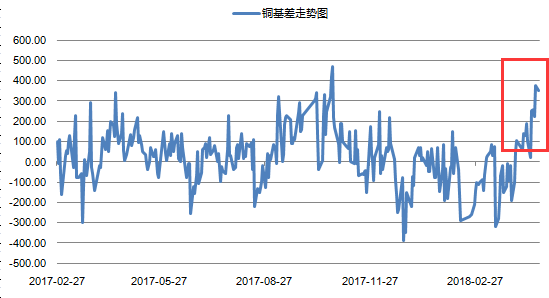

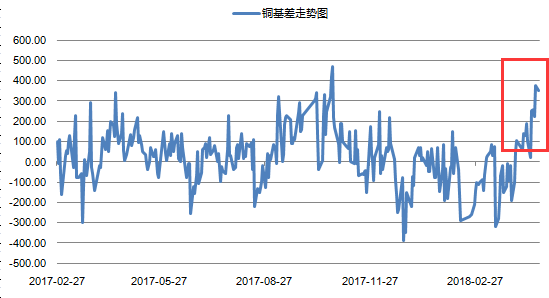

从近两年铜的基差走势来看,大部分处于-200-400这个区间内运行,但是进入2017年10月份以后,由于国内库存振幅变大,现货升贴水波动也增加;今年3-4月份由于国内库存去化进度较慢,期货远月贴水较大,5月份企业开工率将明显回升,届时基差有望得到修复,期货深贴水将得到修复。

图表 2:铜基差走势图分析

数据来源:Wind、恒泰期货研究所

二、宏观经济面有望改善

2.1降准实施后,资金面短期得到缓解

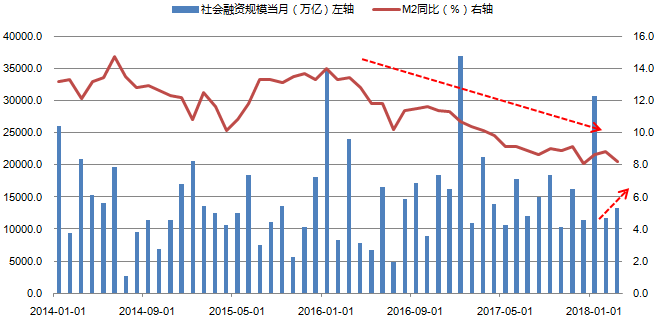

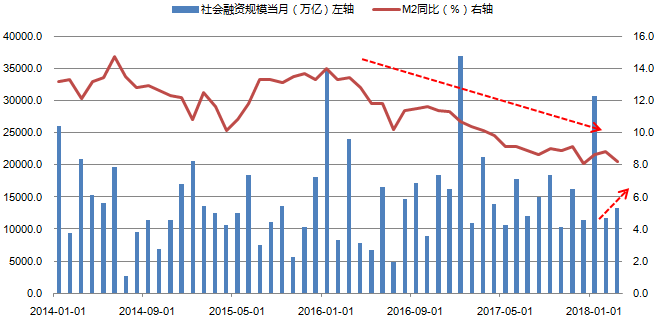

3月社融增量1.35万亿元,不同口径的社融同比增速延续回落趋势。官方社融同比增速从11.2%降至10.5%,考虑地方政府债券置换、ABS在内的广义社融同比增速从12.4%降至11.6%。“结构性去杠杆”在融资结构里面体现为表外融资持续萎缩、表内融资相对稳定。经济增长承压,不过表内融资增速的趋稳将减少对经济增长的负面影响,这也是宏观杠杆稳中有降的前提和保障。

3月M2同比增速降至8.2%,低于预期。企业存款增长乏力,同比增速降至历史低位,从结构来看,企业活期存款同比降幅较大,M1同比增速回落也有所体现,需要关注企业定期存款占比回升的迹象。银行吸收存款压力仍大,但二级市场流动性与超储率回升更为相关。

就在社会融资规模与M2增速双双走弱的节点,4月17日晚间,央行决定,从4月25日起,下调大型商业银行、股份制商业银行、城市商业银行、非县域农村商业银行、外资银行人民币存款准备金率1个百分点;同日,上述银行将各自按照“先借先还”的顺序,使用降准释放的资金偿还其所借央行的MLF。这体现了央行在货币政策中继续实行稳健中性的意向,因此在5月份整体市场资金面会呈现出宽松的状态。

图表 3:社会融资规模与M2同比走势分析

数据来源:Wind、恒泰期货研究所

2.2 今年5月份工业生产有望转暖

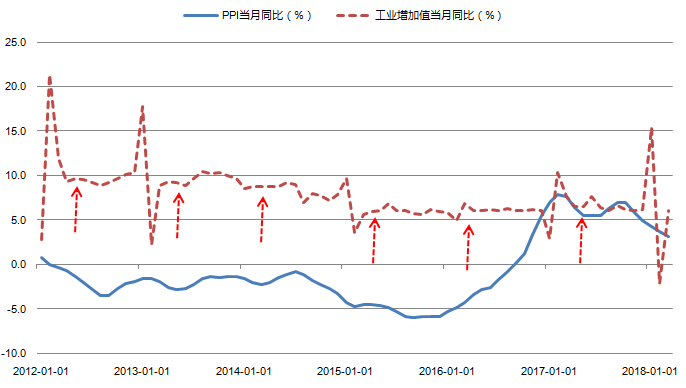

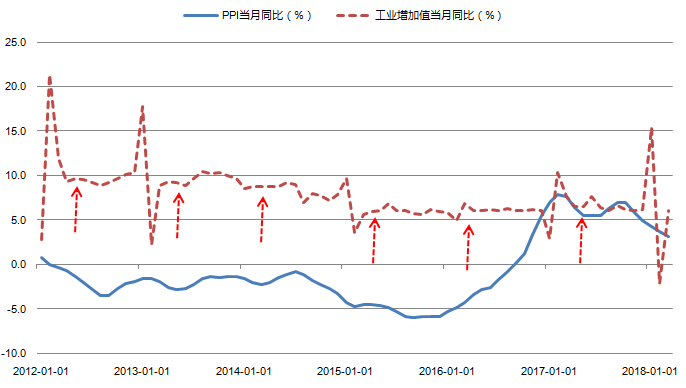

2018年3月份,规模以上工业增加值同比实际增长6.0%,比1-2月份回落1.2个百分点;环比增长0.33%;一季度,规模以上工业增加值同比增长6.8%。生产者出厂价格(PPI)同比上涨3.1%,环比下降0.2%;一季度,工业生产者出厂价格(PPI)同比上涨3.7%,工业生产者购进价格同比上涨4.4%。

反映工业部门整体经济景气程度的高频数据显示,PPI已经连续五个月下滑,而工业增加值的数据在3月出现明显的上涨;两者出现了背离的现象,表明市场供应增加,而下游需求不振。但是我们研究了近6年的数据发现,5、6月份是传统的旺季,这个时候工业增加值与PPI有着默契的同向上行走势,我们认为在5月开始执行下调增值税率的背景下,今年的回升也不会例外。因此,5月份我们看好两者的上扬走势。

图表 4:工业增加值与PPI走势分析

数据来源:Wind、恒泰期货研究所

三、供应仍有收紧预期,价格仍将走强

3.1 5月矿山罢工风险增加,引发供应收紧预期

世界金属统计局(WBMS)2月21日在其网站上公布的数据显示,2017年1-12月全球铜市供应短缺21.26万吨,2016年全年短缺10.20万吨,缺口有扩大迹象。造成供应缺口的原因多种多样,罢工就是其中重要的一种。据不完全统计, 2017 年罢工矿山有全球第一大矿山-必和必拓旗下智利 Escondida 铜矿、美国自由港迈克墨伦铜金公司印尼铜矿 Grasberg 以及美国自由港迈克墨伦铜金公司旗下的秘鲁最大的铜矿 Cerro Verde 罢工,已经造成共计 31 万吨铜精矿的减量。

4月25日,必和必拓旗下位于智利的Escondida铜矿的工人联合会表示,工会在与管理层的早期合同谈判中没有取得任何进展。从目前的情况来看,在6月开始的正式谈判之前,双方应该不会达成任何协议。2017年,由于未能达成劳工协议,该矿去年罢工长达44天,引发全球铜市震荡。从历史来看,每当铜价从底部上涨后,都会伴随着罢工的产生,因为当铜价很低时企业就会压缩用工成本,但是铜价上涨后工人就希望获得铜价上涨的红利,这样劳资纠纷就会产生。

图表 5:2018年矿企罢工风险较大

数据来源:信达研发中心

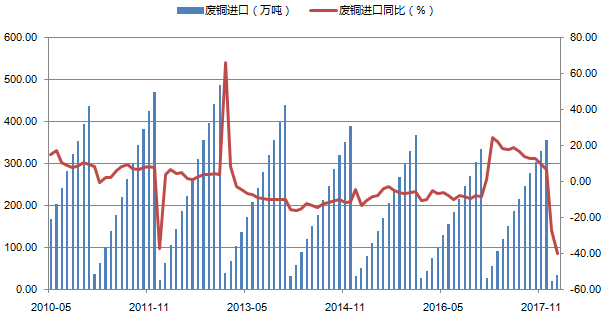

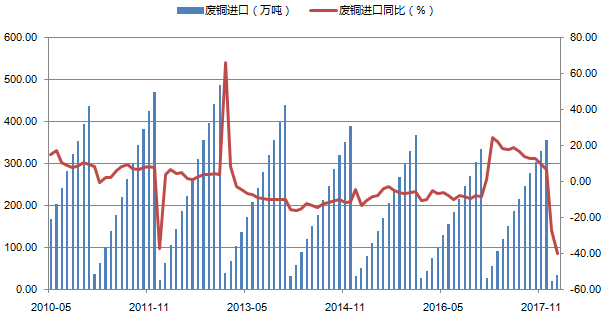

3.2废铜进口增速持续下滑

4月23日海关数据显示,中国3月废金属进口量较去年同期减少24.6%至57万吨,因对固体废物进口的限制措施正式生效。数据亦显示,中国3月废铜进口量为22万吨,2月春节因素,环比上升69.5%,同比下降38.5%,今年1-3月累计同比下滑近40%。目前来看,废铜供给不容客观。目前我国对环境保护的重视程度越来越高,环境保护税推出后将进一步减少废金属进口的批文,预计5月份废铜进口将维持减少的状况。

图表 6:废铜进口情况分析

数据来源:Wind、恒泰期货研究所

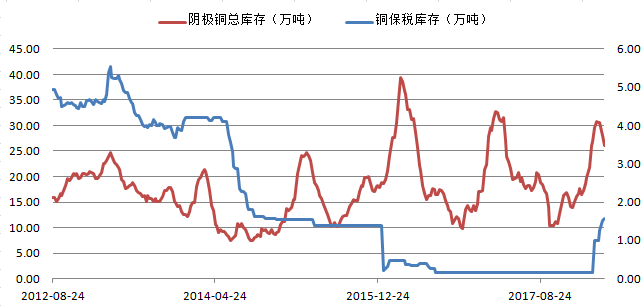

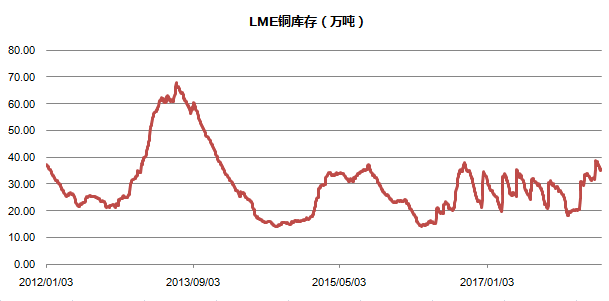

3.3国内外库存处于去化阶段

截至4月20日LME库存为335375吨,与4月初相比下降了29650吨,整个4月份LME的库存都处于累积后的去化阶段;国内阴极铜的总库存在10月份出现了探底回升的走势,进入2月份季节性的累库期,库存增加比较明显,但是进入4月份下游开工回升,库存也开始回落,3月初至今下降了44468吨; 5月份是企业开工旺季,库存有望继续回落。

图表 7:国内铜库存情况分析

数据来源:Wind、恒泰期货研究所

图表 8:国外铜库存情况分析

数据来源:Wind、恒泰期货研

四、五月份是需求旺季

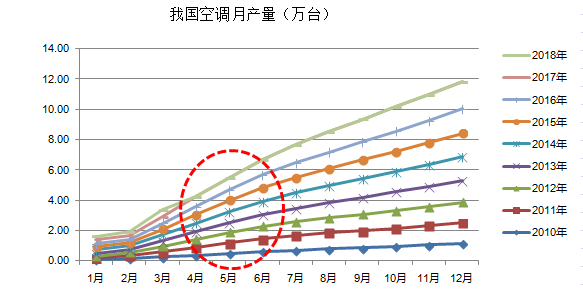

4.1空调产量快速增长

由于国家环保政策的实施,北方“煤改电”的落实力度在不断加大,目前天津和北京已经有大量的居民将冬季取暖的方式换成了空调。国家统计局最新数据显示,3月空调产量为2019万台,同比增长8.4%;1-3月空调累计产量为4853.6万台,同比增长13.6%。空调销量的大幅增长,助推了铜箔片的需求。随着夏季的到来,5月份是空调产销两旺时节,尤其是南方的需求增长比较明显;下图中我们可以看出,5-6月份空调的产量增长还是比较明显的,因此,对于用铜需求我们认为会保持较快的增长。

图表 9:我国空调产量情况分析

数据来源:Wind、恒泰期货研究所

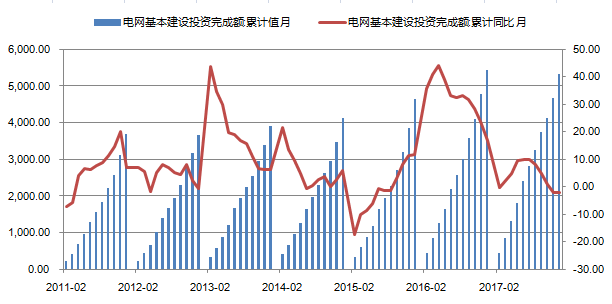

4.2电网投资增速有望止跌企稳

1-12 月,2017 年全年电网基本建设投资完成额累计为 5314.67 亿元,同比下降 2.15%, 为 2012 年来的首次年度下降。目前来看, 电网投资增速显著放缓,对铜杆消费形成一定拖累。 此外,西安电缆事件及环保要求趋严,使得订单向大中型企业集中,未来行业集中度将进一步提升。2018年来看,在“ 十三五”规划中,已经将新能源发电作为主要的新增项目,相比火电,新能源发电厂具有更高的用铜密度,大约为火电的 3-4 倍,更高的用铜密度有利于增加用铜。预计 2018 年电力行业用铜保持稳定。

图表10:电网投资增速情况分析

数据来源:Wind、恒泰期货研究所

五、技术分析——支撑反弹

从目前沪铜指数的周线走势图来看,铜价在经历了3月份的下跌后,4月份开始反弹,目前市场已经基本消化了顶背离的走势。从图形上看51000点附近不仅是趋势线的下沿,而且是震荡区间的下沿,这个位置会有较强的支撑;从指标走势看,长周期均线系统仍处于上行过程中,如果未来价格能在50000点附近支撑柱,后期突破56230是大概率事件。

图表 11:沪铜指数周K线图走势分析

数据来源:文华财经、恒泰期货研究所

六、结论以及操作策略

4月铜价一改3月下跌势头,震荡上行。铝、镍的上涨及空调产销两旺是推动行情发展的主要动力。5月宏观有望改善,一方面定向降准实施后将缓冲流动性偏紧的状态;另一方面,增值税率下调将带动工业生产回升。供应端,废铜进口增速继续下滑,近期罢工风险持续发酵,引发市场偏紧预期;需求端,夏季空调产量将继续保持快速增长,新能源电网投入保持增长势头。因此,宏观及供需矛盾有利于铜价在5月走出震荡上涨的行情。

对于短线套利者,可在400点附近做空基差,等待基差修复至均值200附近。

对于中线布局者可在回调充分时做多沪铜1807主力合约,入场价位控制在51000附近,止损48500附近,止盈54500附近。

七、风险分析

近期,行情的主要风险在于:

(1)央行进行加息,使得商品市场整体走弱,铜价承压下行。

(2)中美贸易战加剧,增加对华制裁,市场情绪继续走弱,会对商品价格形成冲击。

(3)由于十九大提出要加强房地产调控, 5月份房地产开工率大幅降低,也会对多头造成一定的打击。

免责声明:中国白银网发布此信息目的在于传播更多信息,与本站立场无关。部分内容来自互联网,不保证该信息(包括但不限于文字、图片、图表及数据)的准确性、真实性、完整性、有效性、及时性、原创性等,如无意中侵犯媒体或个人知识产权,请及时来电或致函告之,本站将在第一时间内给予删除处理。若是未经证实的信息仅供参考,不做任何投资和交易根据,据此操作,风险自担。(上海找银网络科技有限公司)